Pubblicita'

Pubblicita'

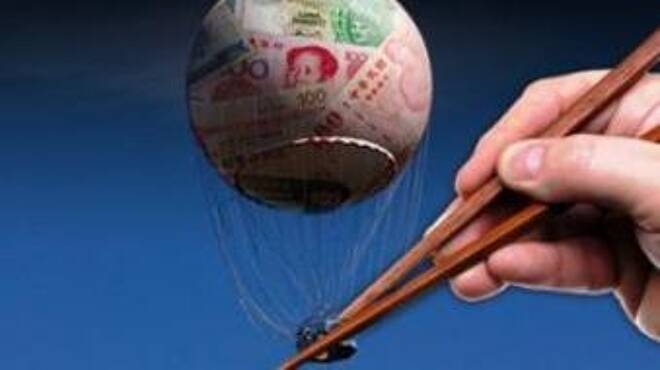

I Mercati Valutari Asiatici Avanzano Timidi Con l’Avvio della Nuova Settimana

Da:

Stamattina i mercati europei viaggiano in territorio positivo con gli investitori sempre più convinti del rinvio dell’intervento sui tassi da parte della

L’euro si è così portato a quota 1,1451$ ed è più in alto di qualsiasi previsione per metà anno contenuta nell’ultimo sondaggio di Bloomberg, che ha intervistato all’uopo 98 analisti di mercato. La stima media aveva scommesso su di una valuta comune a 1,08$. A supportare le quotazioni dell’euro sul dollaro ha poi concorso una serie di dati economici Usa poco soddisfacenti, capaci di diminuire le probabilità di assistere a breve al tanto atteso intervento Fed sui tassi. Al tempo stesso, la fine delle aspettative deflazionistiche in Europa ha fatto rialzare i rendimenti dei titoli sovrani tedeschi, rendendoli relativamente più attraenti e diminuendo l’appeal dei titoli Usa (i Treasuries) che invece scontano un sempre più probabile immobilismo sui tassi da parte della Fed, quantomeno per quest’anno.

Nel corso della sessione asiatica, il Kiwi e l’Aussie hanno dovuto entrambi cedere i guadagni realizzati col rally di venerdì. Il dollaro neozelandese viaggia così in ribasso di 40 punti fino a 0,7435$, con i trader che hanno messo gli occhi sulla prossima riunione di politica monetaria targata Rbnz. Il NZD si è deprezzato dopo che una nuova imposta sulle plusvalenze realizzate con gli investimenti immobiliari residenziali ha aumentanto le voci di un possibile taglio dei tassi nel corso dei prossimi mesi. Il kiwi ha così ceduto lo 0,5% per toccare un minimo di giornata a 0,7425$ dopo che ieri il governo ha annunciato che i profitti sulle proprietà residenziali in Nuova Zelanda vendute entro due anni dall’acquisto saranno tassati fino al 33%.

Il dollaro neozelandese si è infatti deprezzato contro l’Aussie, lo yen e le altre principali valute. L’Aussie ha invece guadagnato lo 0,7% fino a toccare un massimo di giornata a 1,0820 dollari neozelandesi; a loro volta, i guadagni sul kiwi hanno supportato l’Aussie contro il biglietto verde, permettendogli di toccare quota 0,8016$ (appena più in basso di dove si attestava la scorsa settimana).

Lo yen giapponese si è deprezzato sia contro il dollaro sia contro l’euro per essere negoziato rispettivamente a 119,64$ e 136,76€. La Banca del Giappone ha scartato l’ipotesi di incrementare gli stimoli all’economia, giudicando positivamente l’impatto del deprezzamento dello yen sulle performance delle aziende nipponiche. I trader sono ora in attesa dei dati sulla produzione industriale che saranno resi pubblici nel corso della mattinata.

In vista della riunione di politica monetaria della prossima settimana, venerdì scorso il governatore Haruhiko Kuroda ha sottolineato il netto miglioramento dell’inflazione a fronte del rafforzarsi della ripresa economica; l’istituto centrale è così convinto di riuscire a portare al 2% la crescita dell’inflazione entro i prossimi due anni. Il cross USD/JPY si mantiene all’interno del range 118-120 yen, forbice in cui rimane da inizio febbraio. Secondo il Financial Times, lo yen sta di nuovo destando l’interesse dei trader in un frangente in cui l’impatto dell’Abenomics e degli stimoli monetari sembrano aver ridato slancio all’export del Giappone.

Sull'Autore

Barry Normanauthor

Pubblicita'